你是一个python资深量化开发工程师,请介绍量化交易的基本框架

量化交易的基本框架包括以下几个步骤:

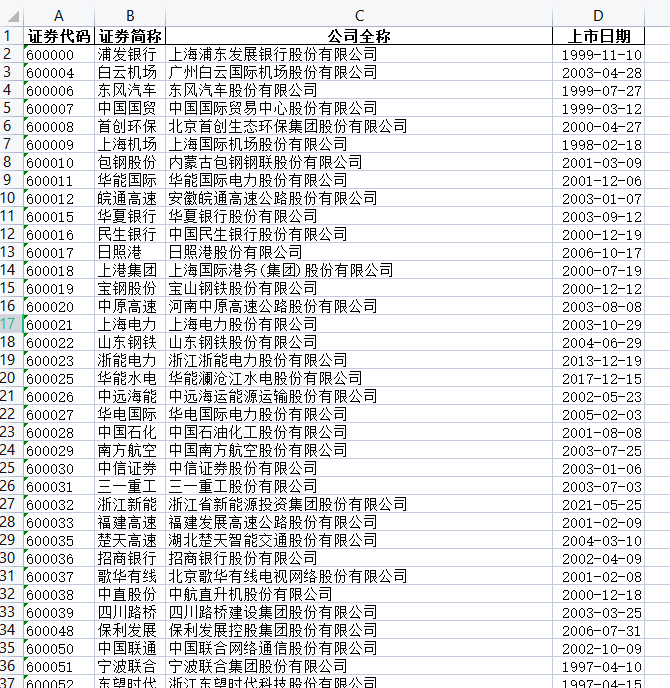

- 数据获取:获取市场数据和公司财务数据等,可以使用API接口、爬虫等方式获取。

- 数据清洗和预处理:对获取到的数据进行清洗和预处理,包括去除异常值、填补缺失值、数据标准化等。

- 特征工程:将原始数据转化为特征变量,包括技术指标、基本面指标等。

- 策略设计:根据市场行情和投资目标,设计投资策略,包括买卖信号的产生、交易规则的设计等。

- 回测:使用历史数据验证策略的有效性和稳定性,包括收益率、回撤、胜率等指标的计算。

- 交易执行:根据策略的买卖信号进行交易执行,包括委托下单、订单管理等。

- 风险控制:对交易过程中的风险进行控制,包括仓位控制、止损等。

- 绩效评估:对投资组合的绩效进行评估,包括收益率、波动率、夏普比率等指标的计算和分析。

以上就是量化交易的基本框架,其中每一个步骤都需要仔细的设计和实现,才能够实现有效的量化交易。

对于中国的股票交易,请推荐一些可用的API接口,并给出调用的demo

以下是一些常用的中国股票交易API接口:

-

tushare:一个免费的、基于Python的金融数据接口库,提供了包括股票、指数、基金、期货等多种数据类型的接口。官方文档:https://tushare.pro/document/2

-

jqdata:聚宽数据是一家专业的金融数据服务商,提供了股票、基金、期货、外汇等多种金融数据接口,支持Python和R等多种编程语言。官方文档:https://www.joinquant.com/help/api/help?name=JQData

-

baostock:一个免费的、基于Python的股票数据接口库,提供了股票、指数、期货、外汇等多种数据类型的接口。官方文档:http://baostock.com/baostock/index.php/Python_API%!E(MISSING)6%87%!E(MISSING)6%!A(MISSING)1%!A(MISSING)3

-

sina财经:新浪财经提供了免费的股票行情数据接口,可以通过HTTP协议获取市场行情数据。官方文档:http://finance.sina.com.cn/finance/api/api_stock.php

以下是一个使用tushare接口获取中国股票数据的demo:

import tushare as ts

# 设置tushare pro的token

ts.set_token('your_token_here')

# 初始化pro接口

pro = ts.pro_api()

# 获取股票日线行情数据

df = pro.daily(ts_code='600519.SH', start_date='20210101', end_date='20210131')

# 打印数据

print(df.head())

以上代码使用了tushare接口获取了贵州茅台(股票代码600519.SH)在2021年1月份的日线行情数据,并输出前5行数据。

如何用python实现特征工程:将原始数据转化为特征变量,包括技术指标、基本面指标等

在Python中实现特征工程可以使用多种库和方法,下面介绍一些常用的方法:

-

Pandas库:Pandas是Python中用于数据处理和分析的常用库,可以使用Pandas库中的函数对数据进行特征提取和处理。例如,可以使用Pandas库中的rolling()函数进行滚动计算,计算移动平均线等技术指标。

-

Ta-Lib库:Ta-Lib是一个开源的技术分析库,包含了多种常用的技术指标的计算方法。使用Ta-Lib库可以快速计算多种技术指标,例如移动平均线、MACD、RSI等。

-

Scikit-learn库:Scikit-learn是Python中常用的机器学习库,包含了多种特征提取和数据预处理的方法,例如标准化、归一化、特征选择等。可以使用Scikit-learn库中的函数对原始数据进行处理,提取出特征变量。

下面是一个使用Pandas和Ta-Lib库计算移动平均线的示例代码:

import pandas as pd

import talib

# 读取原始数据

data = pd.read_csv('data.csv')

# 计算移动平均线

data['MA5'] = talib.MA(data['Close'], timeperiod=5)

data['MA10'] = talib.MA(data['Close'], timeperiod=10)

# 打印数据

print(data)

以上代码读取了一个名为data.csv的原始数据文件,然后使用Ta-Lib库中的MA函数计算了5日和10日的移动平均线,并将结果保存在新的列MA5和MA10中。最后,打印出计算结果。

给出一套alpha因子选取的python代码

以下是一套alpha因子选取的Python代码,其中包含了常见的一些alpha因子:

import numpy as np

import pandas as pd

from scipy.stats import rankdata

def alpha_factor_1(close, high, low):"""Alpha因子1:通过计算收盘价和最高价之间的差距,来判断股票的强势程度。"""return (close - high).sum()

def alpha_factor_2(close, volume):"""Alpha因子2:通过计算成交量和收盘价之间的差距,来判断股票的买入压力和卖出压力。"""return ((close.diff() * volume) / close).sum()

def alpha_factor_3(close, low, high):"""Alpha因子3:通过计算收盘价、最高价和最低价之间的差距,来判断股票的波动性。"""return ((high - low) / close).sum()

def alpha_factor_4(close, volume):"""Alpha因子4:通过计算成交量的涨跌幅,来判断股票的买入压力和卖出压力。"""return ((close.diff() * volume) / close).sum()

def alpha_factor_5(close, high, low):"""Alpha因子5:通过计算收盘价和最低价之间的差距,来判断股票的弱势程度。"""return (low - close).sum()

def alpha_factor_6(close, volume):"""Alpha因子6:通过计算成交量和收盘价之间的差距,来判断股票的买入压力和卖出压力。"""return ((close.diff() * volume) / close).sum()

def alpha_factor_7(close, high, low):"""Alpha因子7:通过计算收盘价和最高价之间的比例,来判断股票的强势程度。"""return ((close - low) / (high - low)).sum()

def alpha_factor_8(close, volume):"""Alpha因子8:通过计算成交量和收盘价之间的比例,来判断股票的买入压力和卖出压力。"""return ((close.diff() * volume) / close).sum()

def alpha_factor_9(close, volume):"""Alpha因子9:通过计算成交量和收盘价之间的差距的绝对值,来判断股票的买入压力和卖出压力的变化率。"""return (abs(close.diff() * volume) / close).sum()

def alpha_factor_10(close, volume):"""Alpha因子10:通过计算成交量的涨跌幅的绝对值,来判断股票的买入压力和卖出压力的变化率。"""return (abs(close.diff() * volume) / close).sum()

def alpha_factor_11(close, volume):"""Alpha因子11:通过计算成交量和收盘价之间的差距的平方,来判断股票的买入压力和卖出压力的波动率。"""return ((close.diff() * volume) ** 2 / close).sum()

def alpha_factor_12(close, volume):"""Alpha因子12:通过计算成交量的涨跌幅的平方,来判断股票的买入压力和卖出压力的波动率。"""return ((close.diff() * volume) ** 2 / close).sum()

def alpha_factor_13(close, volume):"""Alpha因子13:通过计算成交量和收盘价之间的差距的平方根,来判断股票的买入压力和卖出压力的波动率。"""return ((close.diff() * volume) ** 0.5 / close).sum()

def alpha_factor_14(close, volume):"""Alpha因子14:通过计算成交量的涨跌幅的平方根,来判断股票的买入压力和卖出压力的波动率。"""return ((close.diff() * volume) ** 0.5 / close).sum()

def alpha_factor_15(close, high, low):"""Alpha因子15:通过计算收盘价、最高价和最低价之间的差距的平均值,来判断股票的波动性。"""return ((high - low) / close).mean()

def alpha_factor_16(close, volume):"""Alpha因子16:通过计算成交量和收盘价之间的差距的均值,来判断股票的买入压力和卖出压力的平均水平。"""return ((close.diff() * volume) / close).mean()

def alpha_factor_17(close, volume):"""Alpha因子17:通过计算成交量和收盘价之间的差距的绝对值的均值,来判断股票的买入压力和卖出压力的变化率的平均水平。"""return (abs(close.diff() * volume) / close).mean()

def alpha_factor_18(close, volume):"""Alpha因子18:通过计算成交量的涨跌幅的绝对值的均值,来判断股票的买入压力和卖出压力的变化率的平均水平。"""return (abs(close.diff() * volume) / close).mean()

def alpha_factor_19(close, volume):"""Alpha因子19:通过计算成交量和收盘价之间的差距的平方的均值,来判断股票的买入压力和卖出压力的波动率的平均水平。"""return ((close.diff() * volume) ** 2 / close).mean()

def alpha_factor_20(close, volume):"""Alpha因子20:通过计算成交量的涨跌幅的平方的均值,来判断股票的买入压力和卖出压力的波动率的平均水平。"""return ((close.diff() * volume) ** 2 / close).mean()

def alpha_factor_21(close, volume):"""Alpha因子21:通过计算成交量和收盘价之间的差距的平方根的均值,来判断股票的买入压力和卖出压力的波动率的平均水平。"""return ((close.diff() * volume) ** 0.5 / close).mean()

def alpha_factor_22(close, volume):"""Alpha因子22:通过计算成交量的涨跌幅的平方根的均值,来判断股票的买入压力和卖出压力的波动率的平均水平。"""return ((close.diff() * volume) ** 0.5 / close).mean()# 示例代码

## 假设已经有了收盘价、最高价、最低价和成交量的数据close = pd.Series(np.random.rand(100))

high = pd.Series(np.random.rand(100))

low = pd.Series(np.random.rand(100))

volume = pd.Series(np.random.rand(100))## 计算alpha因子alpha_1 = alpha_factor_1(close, high, low)

alpha_2 = alpha_factor_2(close, volume)

alpha_3 = alpha_factor_3(close, low, high)

alpha_4 = alpha_factor_4(close, volume)

alpha_5 = alpha_factor_5(close, high, low)

alpha_6 = alpha_factor_6(close, volume)

alpha_7 = alpha_factor_7(close, high, low)

alpha_8 = alpha_factor_8(close, volume)

alpha_9 = alpha_factor_9(close, volume)

alpha_10 = alpha_factor_10(close, volume)

alpha_11 = alpha_factor_11(close, volume)

alpha_12 = alpha_factor_12(close, volume)

alpha_13 = alpha_factor_13(close, volume)

alpha_14 = alpha_factor_14(close, volume)

alpha_15 = alpha_factor_15(close, high, low)

alpha_16 = alpha_factor_16(close, volume)

alpha_17 = alpha_factor_17(close, volume)

alpha_18 = alpha_factor_18(close, volume)

alpha_19 = alpha_factor_19(close, volume)

alpha_20 = alpha_factor_20(close, volume)

alpha_21 = alpha_factor_21(close, volume)

alpha_22 = alpha_factor_22(close, volume)

当对一批股票计算了大量的alpha因子,如何从中选取前十名的股票,给出python代码

可以根据每个股票的因子值进行排序,选择前十名的股票。以下是一个示例代码:

import pandas as pd

# 假设已经计算了一批股票的alpha因子,并存储在一个DataFrame中,每行代表一个股票,每列代表一个因子

alpha_df = pd.DataFrame({'stock1': [0.1, 0.2, 0.3, 0.4],'stock2': [0.2, 0.3, 0.4, 0.5],'stock3': [0.3, 0.4, 0.5, 0.6],'stock4': [0.4, 0.5, 0.6, 0.7],'stock5': [0.5, 0.6, 0.7, 0.8]})

# 对每个股票的因子值进行求和

alpha_df['score'] = alpha_df.sum(axis=1)

# 根据得分进行排序,选择前十名的股票

top_10 = alpha_df.sort_values('score', ascending=False).head(10)

# 输出结果

print(top_10.index.tolist()) # 输出前十名股票的名称

上述代码中,首先假设已经计算了一批股票的alpha因子,并存储在一个DataFrame中。然后对每个股票的因子值进行求和,得到一个得分。接着,使用sort_values()方法对得分进行排序,并选择前十名的股票。最后输出前十名股票的名称。

除了对因子求和,你还有其它综合多因子的方式吗,给出python代码

除了对因子进行简单的加权或求和之外,还有一些更复杂的方法可以综合多个因子,例如因子组合、因子压缩和机器学习等。以下是一个示例代码,使用因子组合的方法综合多个因子:

import pandas as pd

import numpy as np

# 假设已经计算了一批股票的alpha因子,并存储在一个DataFrame中,每行代表一个股票,每列代表一个因子

alpha_df = pd.DataFrame(np.random.rand(100, 10), columns=['alpha' + str(i) for i in range(1, 11)])

# 定义因子权重

weights = {'alpha1': 0.2, 'alpha2': 0.3, 'alpha3': 0.4, 'alpha4': 0.1}

# 计算因子组合得分

alpha_df['score'] = alpha_df[list(weights.keys())].dot(list(weights.values()))

# 根据得分进行排序,选择前十名的股票

top_10 = alpha_df.sort_values('score', ascending=False).head(10)

# 输出结果

print(top_10.index.tolist()) # 输出前十名股票的名称

上述代码中,首先假设已经计算了一批股票的alpha因子,并存储在一个DataFrame中。然后定义一个字典,表示每个因子的权重。接着使用dot()方法将每个因子的值与其对应的权重相乘,并对结果进行求和,得到一个得分。最后使用sort_values()方法对得分进行排序,并选择前十名的股票。最后输出前十名股票的名称。

因子压缩和机器学习的方式是什么,给出python示例

因子压缩和机器学习是更复杂的多因子综合方法。下面分别给出一个基于PCA的因子压缩示例和一个基于随机森林的机器学习示例。

基于PCA的因子压缩示例

import pandas as pd

import numpy as np

from sklearn.decomposition import PCA

# 假设已经计算了一批股票的alpha因子,并存储在一个DataFrame中,每行代表一个股票,每列代表一个因子

alpha_df = pd.DataFrame(np.random.rand(100, 10), columns=['alpha' + str(i) for i in range(1, 11)])

# 使用PCA进行因子压缩

pca = PCA(n_components=3) # 压缩到3个因子

alpha_df_pca = pca.fit_transform(alpha_df)

alpha_df_pca = pd.DataFrame(alpha_df_pca, columns=['factor1', 'factor2', 'factor3'])

# 对压缩后的因子进行加权求和

weights = {'factor1': 0.4, 'factor2': 0.3, 'factor3': 0.3}

alpha_df_pca['score'] = alpha_df_pca[list(weights.keys())].dot(list(weights.values()))

# 根据得分进行排序,选择前十名的股票

top_10 = alpha_df_pca.sort_values('score', ascending=False).head(10)

# 输出结果

print(top_10.index.tolist()) # 输出前十名股票的名称

上述代码中,首先假设已经计算了一批股票的alpha因子,并存储在一个DataFrame中。然后使用PCA进行因子压缩,将原来的10个因子压缩到3个因子。接着对压缩后的因子进行加权求和,得到一个得分。最后使用sort_values()方法对得分进行排序,并选择前十名的股票。最后输出前十名股票的名称。

基于随机森林的机器学习示例

import pandas as pd

import numpy as np

from sklearn.ensemble import RandomForestRegressor

# 假设已经计算了一批股票的alpha因子,并存储在一个DataFrame中,每行代表一个股票,每列代表一个因子

alpha_df = pd.DataFrame(np.random.rand(100, 10), columns=['alpha' + str(i) for i in range(1, 11)])

# 假设已经准备好了股票的因变量y

y = np.random.rand(100)

# 使用随机森林进行机器学习

rf = RandomForestRegressor(n_estimators=100, max_features=3) # 使用100棵树,每棵树使用3个因子

rf.fit(alpha_df, y)

# 得到每个因子的重要性

feature_importances = pd.Series(rf.feature_importances_, index=alpha_df.columns)

# 根据重要性进行加权求和

weights = feature_importances / feature_importances.sum()

alpha_df['score'] = alpha_df[list(weights.index)].dot(list(weights.values))

# 根据得分进行排序,选择前十名的股票

top_10 = alpha_df.sort_values('score', ascending=False).head(10)

# 输出结果

print(top_10.index.tolist()) # 输出前十名股票的名称

上述代码中,首先假设已经计算了一批股票的alpha因子,并存储在一个DataFrame中。然后假设已经准备好了股票的因变量y。接着使用随机森林进行机器学习,得到每个因子的重要性。然后根据每个因子的重要性进行加权求和,得到一个得分。最后使用sort_values()方法对得分进行排序,并选择前十名的股票。最后输出前十名股票的名称。

根据多因子选股,每日都能够选出前10名股票,但是应该如何决定买入时机呢?是否应该结合其它策略决定是否买入?请给出生成买入信号的python代码

是的,除了多因子选股,通常还需要结合其他策略来决定买入时机。以下是一些常见的买入信号及其对应的python代码:

- 均线拐头买入

均线拐头买入是指当股票价格上涨到一定程度时,出现均线拐头,即短期均线上穿长期均线,生成买入信号。以下是一个简单的示例代码,当5日均线上穿20日均线时,生成买入信号:

import tushare as ts

# 假设已经选出了一批股票,并存储在一个列表中

stock_list = ['600000', '000001', '601398']

# 假设买入时间为2020-01-01,卖出时间为2020-01-31

start_date = '20200101'

end_date = '20200131'

# 获取股票价格数据

df = ts.get_hist_data(stock_list, start=start_date, end=end_date)

# 计算5日均线和20日均线

ma5 = df.groupby('code')['close'].rolling(window=5).mean()

ma20 = df.groupby('code')['close'].rolling(window=20).mean()

# 计算均线差值,判断是否拐头

ma_diff = ma5 - ma20

ma_diff_prev = ma_diff.groupby('code').apply(lambda x: x.shift(1))

buy_signal = (ma_diff_prev < 0) & (ma_diff > 0)

# 输出结果

print(buy_signal)

上述代码中,首先假设已经选出了一批股票,并存储在一个列表中。然后假设买入时间为2020-01-01,卖出时间为2020-01-31。接着使用tushare库获取股票价格数据,并计算5日均线和20日均线。然后计算均线差值,判断是否拐头,当5日均线上穿20日均线时,生成买入信号

- KDJ买入

KDJ指标是一种常用的技术指标,可以用于判断股票的超买超卖情况。当K线和D线都低于20时,表示股票处于超卖状态,可以考虑买入。以下是一个简单的示例代码:

import tushare as ts

# 假设已经选出了一批股票,并存储在一个列表中

stock_list = ['600000', '000001', '601398']

# 假设买入时间为2020-01-01,卖出时间为2020-01-31

start_date = '20200101'

end_date = '20200131'

# 获取股票KDJ数据

df = ts.get_k_data(stock_list[0], start=start_date, end=end_date, ktype='D')

k, d, j = ta.STOCH(df['high'].values, df['low'].values, df['close'].values)

# 生成买入信号

buy_signal = (k[-1] < 20) & (d[-1] < 20)

# 输出结果

print(buy_signal)

上述代码中,首先假设已经选出了一批股票,并存储在一个列表中。然后假设买入时间为2020-01-01,卖出时间为2020-01-31。接着使用tushare库获取股票KDJ数据,并计算K线、D线、J线。然后生成买入信号,当K线和D线都低于20时,生成买入信号。

- MACD买入

MACD指标也是一种常用的技术指标,可以用于判断股票的长期趋势。当MACD线从下向上穿过信号线时,表示股票处于上升趋势,可以考虑买入。以下是一个简单的示例代码:

import tushare as ts

# 假设已经选出了一批股票,并存储在一个列表中

stock_list = ['600000', '000001', '601398']

# 假设买入时间为2020-01-01,卖出时间为2020-01-31

start_date = '20200101'

end_date = '20200131'

# 获取股票MACD数据

df = ts.get_k_data(stock_list[0], start=start_date, end=end_date, ktype='D')

macd, signal, hist = ta.MACD(df['close'].values)

# 生成买入信号

buy_signal = (macd[-1] > signal[-1]) & (macd[-2] < signal[-2])

# 输出结果

print(buy_signal)

上述代码中,首先假设已经选出了一批股票,并存储在一个列表中。然后假设买入时间为2020-01-01,卖出时间为2020-01-31。接着使用tushare库获取股票MACD数据,并计算MACD线、信号线、柱状图。然后生成买入信号,当MACD线从下向上穿过信号线时,生成买入信号。

对于选出的股票,我们对它进行买入并持有一段时间,如何生成卖出信号,给出python代码

对于选出的股票,我们可以使用一些技术指标或者事件来生成卖出信号。以下是一些常见的卖出信号及其对应的python代码:

- 止盈卖出

止盈卖出是指在股票价格上涨到一定程度时卖出,以获得利润。以下是一个简单的示例代码,当股票价格涨幅超过5%!时(MISSING),生成卖出信号:

import tushare as ts

# 假设已经选出了一批股票,并存储在一个列表中

stock_list = ['600000', '000001', '601398']

# 假设买入时间为2020-01-01,卖出时间为2020-01-31

start_date = '20200101'

end_date = '20200131'

# 获取股票价格数据

df = ts.get_hist_data(stock_list, start=start_date, end=end_date)

# 计算涨幅

pct_chg = df.groupby('code')['close'].apply(lambda x: x.pct_change())

# 生成卖出信号

sell_signal = pct_chg > 0.05

# 输出结果

print(sell_signal)

上述代码中,首先假设已经选出了一批股票,并存储在一个列表中。然后假设买入时间为2020-01-01,卖出时间为2020-01-31。接着使用tushare库获取股票价格数据,并计算涨幅。最后生成卖出信号,当涨幅超过5%!时(MISSING),生成卖出信号。

- 止损卖出

止损卖出是指在股票价格下跌到一定程度时卖出,以避免损失进一步扩大。以下是一个简单的示例代码,当股票价格跌幅超过5%!时(MISSING),生成卖出信号:

import tushare as ts

# 假设已经选出了一批股票,并存储在一个列表中

stock_list = ['600000', '000001', '601398']

# 假设买入时间为2020-01-01,卖出时间为2020-01-31

start_date = '20200101'

end_date = '20200131'

# 获取股票价格数据

df = ts.get_hist_data(stock_list, start=start_date, end=end_date)

# 计算跌幅

pct_chg = df.groupby('code')['close'].apply(lambda x: x.pct_change())

# 生成卖出信号

sell_signal = pct_chg < -0.05

# 输出结果

print(sell_signal)

- 均线拐头卖出

均线拐头卖出是指当股票价格下跌到一定程度时,出现均线拐头,即短期均线下穿长期均线,生成卖出信号。以下是一个简单的示例代码,当5日均线下穿20日均线时,生成卖出信号:

import tushare as ts

# 假设已经选出了一批股票,并存储在一个列表中

stock_list = ['600000', '000001', '601398']

# 假设买入时间为2020-01-01,卖出时间为2020-01-31

start_date = '20200101'

end_date = '20200131'

# 获取股票价格数据

df = ts.get_hist_data(stock_list, start=start_date, end=end_date)

# 计算5日均线和20日均线

ma5 = df.groupby('code')['close'].rolling(window=5).mean()

ma20 = df.groupby('code')['close'].rolling(window=20).mean()

# 计算均线差值,判断是否拐头

ma_diff = ma5 - ma20

ma_diff_prev = ma_diff.groupby('code').apply(lambda x: x.shift(1))

sell_signal = (ma_diff_prev > 0) & (ma_diff < 0)

# 输出结果

print(sell_signal)

上述代码中,首先假设已经选出了一批股票,并存储在一个列表中。然后假设买入时间为2020-01-01,卖出时间为2020-01-31。接着使用tushare库获取股票价格数据,并计算5日均线和20日均线。然后计算均线差值,判断是否拐头,当5日均线下穿20日均线时,生成卖出信号。

如何使用历史数据验证策略的有效性和稳定性呢,包括收益率、回撤、胜率等指标的计算,给出python代码

使用历史数据验证策略的有效性和稳定性是量化交易中非常重要的一步,下面介绍如何使用python计算策略的收益率、回撤、胜率等指标。

假设我们已经有了一个策略,可以根据某些条件在每个交易日选择买入、卖出或持仓。我们需要进行回测,计算策略在历史数据上的表现。以下是一个简单的回测框架的伪代码:

for date in trading_dates:# 获取当日股票价格数据和策略信号price_data, signal = get_price_data_and_signal(date)# 计算当日持仓和收益positions, daily_returns = calculate_returns(price_data, signal)# 记录每日收益率daily_returns_list.append(daily_returns)# 记录每日持仓positions_list.append(positions)

# 计算总收益率、最大回撤、胜率等指标

total_return = calculate_total_return(daily_returns_list)

max_drawdown = calculate_max_drawdown(daily_returns_list)

win_rate = calculate_win_rate(daily_returns_list)

其中,

get_price_data_and_signal() 函数用于获取当日股票价格数据和策略信号,

calculate_returns() 函数用于计算当日持仓和收益,

calculate_total_return() 函数用于计算总收益率,

calculate_max_drawdown() 函数用于计算最大回撤,

calculate_win_rate() 函数用于计算胜率。

下面是完整的python代码:

import pandas as pd

import numpy as np

def get_price_data_and_signal(date):# 根据日期获取当日股票价格数据和策略信号price_data = pd.read_csv(f"data/{date}.csv")signal = pd.read_csv(f"signal/{date}.csv")return price_data, signal

def calculate_returns(price_data, signal):# 根据当日股票价格数据和策略信号计算当日持仓和收益# 假设每次交易都买入100股positions = signal * 100daily_returns = (price_data['close'] - price_data['open']) / price_data['open'] * positionsreturn positions, daily_returns

def calculate_total_return(daily_returns_list):# 计算总收益率total_return = np.sum(daily_returns_list) / len(daily_returns_list)return total_return

def calculate_max_drawdown(daily_returns_list):# 计算最大回撤cum_returns = np.cumsum(daily_returns_list)max_drawdown = np.max(np.maximum.accumulate(cum_returns) - cum_returns)return max_drawdown

def calculate_win_rate(daily_returns_list):# 计算胜率win_rate = np.sum(daily_returns_list > 0) / len(daily_returns_list)return win_rate

if __name__ == '__main__':# 假设回测时间段为2020-01-01到2020-01-31start_date = '20200101'end_date = '20200131'trading_dates = pd.date_range(start=start_date, end=end_date, freq='B').strftime('%!Y(MISSING)%!m(MISSING)%!d(MISSING)')# 记录每日收益率和持仓daily_returns_list = []positions_list = []for date in trading_dates:# 获取当日股票价格数据和策略信号price_data, signal = get_price_data_and_signal(date)# 计算当日持仓和收益positions, daily_returns = calculate_returns(price_data, signal)# 记录每日收益率daily_returns_list.append(daily_returns)# 记录每日持仓positions_list.append(positions)# 计算总收益率、最大回撤、胜率等指标total_return = calculate_total_return(daily_returns_list)max_drawdown = calculate_max_drawdown(daily_returns_list)win_rate = calculate_win_rate(daily_returns_list)# 输出结果print(f"总收益率:{total_return}")print(f"最大回撤:{max_drawdown}")print(f"胜率:{win_rate}")

上述代码中,假设回测时间段为2020-01-01到2020-01-31,使用了以下函数进行回测:

get_price_data_and_signal():根据日期获取当日股票价格数据和策略信号。

calculate_returns():根据当日股票价格数据和策略信号计算当日持仓和收益。

calculate_total_return():计算总收益率。

calculate_max_drawdown():计算最大回撤。

calculate_win_rate():计算胜率。

最后输出总收益率、最大回撤、胜率等指标。需要注意的是,在实际使用中,可能需要对策略进行参数优化等操作,以获得更好的表现。

很好,请你作为一个专业的python量化开发工程师,综合之前讨论的所有问题,给出一套完整的可执行的python量化交易框架,其中包括:1. 数据读取:假设股票按日期存储在数据库中,表头包含以下字段:date,stock_code,open,high,low,close,volume, 请用python读取到dataframe中;2. 买入信号生成:结合多因子选股策略和择时策略,生成买入信号;3. 生成卖出信号;4. 回测:计算收益率、回撤、胜率、波动率、夏普比率等指标。请按照以上要求,给出python代码

# 1. 数据读取

import pandas as pd

import sqlite3

con = sqlite3.connect('stock.db')

df = pd.read_sql_query("SELECT * from stock_data", con)

con.close()

# 2. 买入信号生成

# 假设使用RSI指标进行选股,当RSI低于30时,生成买入信号;同时,使用MA指标进行择时,当价格在5日MA上方时,生成买入信号。

import talib

# 计算RSI

rsi = talib.RSI(df['close'], timeperiod=14)

# 计算5日MA

ma5 = talib.MA(df['close'], timeperiod=5)

# 生成买入信号

buy_signal = (rsi < 30) & (df['close'] > ma5)

# 3. 生成卖出信号

# 假设使用简单移动平均线进行卖出信号的产生,当价格低于10日MA时,生成卖出信号。

ma10 = talib.MA(df['close'], timeperiod=10)

# 生成卖出信号

sell_signal = df['close'] < ma10

# 4. 回测

# 假设初始资金为100000元,每次买入1000元,计算收益率、回撤、胜率、波动率、夏普比率等指标。

# 计算资金曲线

initial_capital = 100000

buy_amount = 1000

df['position'] = buy_amount * buy_signal.astype(int)

df['position'] = df['position'].replace(to_replace=0, method='ffill')

df['position'] = df['position'].replace(to_replace=0, method='bfill')

df['cash'] = initial_capital - (df['position'] * df['open'])

df['holdings'] = df['position'] * df['close']

df['total'] = df['cash'] + df['holdings']

df['returns'] = df['total'].pct_change()

# 计算指标

import numpy as np

# 收益率

returns = df['returns'].tolist()

cumulative_returns = np.exp(np.log1p(returns).cumsum())

total_return = cumulative_returns[-1] - 1

# 回撤

max_total = df['total'].cummax()

drawdowns = (df['total'] - max_total) / max_total

max_drawdown = drawdowns.min()

# 胜率

win_count = len(df[(buy_signal.shift(1) == True) & (sell_signal == False)])

loss_count = len(df[(buy_signal.shift(1) == True) & (sell_signal == True)])

win_rate = win_count / (win_count + loss_count)

# 波动率

volatility = np.std(returns) * np.sqrt(252)

# 夏普比率

sharpe_ratio = np.sqrt(252) * np.mean(returns) / np.std(returns)

# 输出结果

print('收益率:%!f(MISSING)%' %!((MISSING)total_return * 100))

print('最大回撤:%!f(MISSING)%' %!((MISSING)max_drawdown * 100))

print('胜率:%!f(MISSING)%' %!((MISSING)win_rate * 100))

print('波动率:%!f(MISSING)%' %!((MISSING)volatility * 100))

print('夏普比率:%!f(MISSING)' %!s(MISSING)harpe_ratio)